NADANDO DE

BRAÇADA

Semana 1 - Renda Fixa e

Renda Variável

Olá! Aqui iniciamos a jornada #nadandodebraçada onde você, que decidiu iniciar por essa trilha conosco, poderá aprofundar ainda mais os seus conhecimentos sobre o mercado financeiro! Falaremos ao longo das próximas semanas sobre instrumentos financeiros, explicaremos sobre alguns tipos de investimentos e, também, abordaremos riscos financeiros. Antes de nos aprofundar nesses temas citados, iremos refrescar alguns conceitos importantes relacionados a renda fixa e renda variável. Vamos lá?

Os produtos financeiros são as mercadorias ofertadas no mercado. São as ações,

os ETFs – Exchange Traded Fund (fundo de índice estrangeiro negociado no Brasil), os títulos públicos, fundos de investimentos, títulos privados, fundos imobiliários etc. Existe uma grande variedade de produtos oferecidos no mercado. Essa variedade só existe porque há demanda de todos os tipos.

O mercado vai se adequando e se adaptando aos vários perfis de investidores que existem e às várias necessidades que eles têm. Há produtos que buscam maior preservação do capital, isto é, atendem aos investidores mais conservadores. Assim como há produtos que são mais arriscados, que buscam ganhos maiores e atendem a investidores que não se importam em correr riscos. Assim, é possível encontrar muita diversificação no mercado financeiro.

Na seção que se inicia aqui, iremos tratar de dois produtos essenciais que são: a renda fixa e a renda variável. Mas antes de entrarmos na discussão desses dois produtos, vale destacar um ponto importante, o custo de oportunidade.

Custo de Oportunidade

Muitas vezes, em nossas vidas, acabamos nos deparando com situações em que precisamos tomar uma decisão. Geralmente, colocamos na balança os prós e contras de cada uma das possibilidades que temos como caminho e escolhemos aquela que mais nos convém, ou melhor, aquela que agrega maior valor ou maior utilidade para nossas vidas. Por exemplo, comprar um carro zero ou ficar com o seu usado e guardar o dinheiro para aquisição de sua casa própria?

Os benefícios de uma escolha podem ser sentidos imediatamente, mas, em outras vezes, você só consegue perceber o maior valor em uma escolha do que em outra no longo prazo. O custo de oportunidade é o benefício que é sacrificado quando escolhemos alguma coisa em detrimento de outra. Assim, o custo de oportunidade nos faz perceber se tomamos a decisão correta, isto é, se ela realmente foi mais útil ou agregou mais valor.

Pensando em investimentos, podemos fazer a mesma avaliação. Antes de optar onde vamos investir nossos recursos, precisamos avaliar o fator tempo, isto é, quando vamos usufruir o valor que esse investimento vai agregar. Se for para a aposentadoria, por exemplo, o tempo a ser considerado é maior, dependendo da idade e então, deve-se avaliar se determinado investimento trará maior valor do que a poupança, por exemplo.

Antes de optar onde vamos

investir nossos recursos, precisamos

avaliar o fator TEMPO

Renda Fixa

O que é Renda Fixa?

Se fizermos essa pergunta, a maioria das pessoas poderá responder que Renda Fixa é um tipo de investimento em que o rendimento obtido é fixo durante sua vigência, o que veremos que não é verdade. O nome Renda Fixa também nos faz pensar que seu rendimento é completamente previsível ou conhecido. Mas também não é bem assim.

Na verdade, um investimento de Renda Fixa é assim classificado porque, no momento de sua emissão, são ‘fixadas’ algumas características e essas, sim, não mudarão ao longo do tempo, como: a taxa de remuneração, o prazo e a forma de pagamento. Assim, um investimento em renda fixa oferece alguma previsibilidade, mas não total previsibilidade.

O investimento em renda fixa se dá na forma da compra de uma dívida emitida por uma instituição, ou melhor, trata-se de um empréstimo a uma instituição, por prazo determinado.

Tipos de remuneração

No Brasil, a remuneração dos títulos de Renda Fixa pode ser feita de duas formas: pré-fixada ou pós-fixada.

Um título de renda fixa é pré-fixado quando o rendimento e o valor do resgate, que serão pagos na data de seu vencimento, são conhecidos no momento inicial da aplicação. Entre os títulos públicos federais, as LTNs (Letras do Tesouro Nacional) e as NTN-Fs (Notas do Tesouro Nacional – série F) possuem remuneração pré-fixada.

Um título de renda fixa é pós-fixado, quando o valor do resgate só pode ser calculado em seu vencimento; isto porque o rendimento está atrelado a algum indexador que é redefinido periodicamente, como por exemplo: IPCA, CDI, IGPM etc. Também existem duas formas de remuneração pós-fixada: a híbrida, que é atrelada a algum índice mais uma taxa pré-definida e a que é atrelada somente a algum indexador ou um percentual de um indexador.

As NTN-Bs (Notas do Tesouro Nacional – série B) são títulos públicos pós-fixados que são atrelados ao IPCA mais uma taxa pré-definida. Já as NTN-Cs, são atreladas ao IGP-M.

A rentabilidade esperada na aquisição de um título de renda fixa só é realizada efetivamente se o investidor permanecer com ele em sua posse até a data de vencimento. Mas o investidor não é obrigado a manter o título; ele pode vendê-lo em um mercado secundário. Nesse caso, o preço de venda será conforme a situação do mercado no momento.

Tipos de Renda Fixa

Os produtos financeiros que se enquadram no segmento de Renda Fixa são chamados de títulos de renda fixa. Eles têm algumas características básicas:

• Todos possuem um emissor e é com base nesse emissor que o investidor avaliará o risco de crédito do título;

• Prazo ou Maturação: todo título de renda fixa tem uma data de vencimento, momento em que o emissor devolverá o capital investido remunerado. O prazo também deve ser considerado na análise de risco de crédito e na avaliação de remuneração;

• Yield to Maturity (YTM) ou Taxa Interna de Retorno (TIR), que relaciona todos os fluxos de caixa futuros do título com o preço de mercado;

• Forma de Remuneração: todo título de renda fixa possui uma forma de remuneração, que, como vimos, pode ser pré-fixada, pós-fixada ou híbrida;

• Fluxo de Pagamentos: todo título de renda fixa possui um fluxo de pagamentos pré-definido, como possíveis pagamentos de cupons, amortizações periódicas etc.

Taxas de juros e Marcação de Mercado

A taxa de juros é uma das variáveis mais importantes da economia e o componente mais importante do investimento em Renda Fixa.

É a taxa de juros que define o custo do dinheiro no tempo. Ela é expressa em percentual por unidade de tempo, isto é, ao dia, ao mês ou, o mais comum, ao ano.

Há vários fatores que influenciam a formação da taxa de juros: situação política e econômica (local e internacional), Risco país, inflação, fator tempo etc.

Para a definição dos níveis das taxas de juros para os diversos emissores, prazos e papéis o mercado é fundamental. E quem é o “Mercado”, que tanto se ouve falar? Somos informados que o mercado reagiu mal a determinada notícia ou que o mercado opera com expectativa positiva com relação a algo. O mercado é tão atuante, tão presente e tão sensível, que até parece uma pessoa!

Na verdade, o mercado é apenas o ambiente onde ocorrem as negociações de compra e venda de valores mobiliários, câmbio e mercadorias.

A Teoria Neoclássica assume que os preços de todos os bens e serviços negociados na economia são determinados pela “mão invisível” do mercado. Em sua abordagem, parte do princípio da atomização dos agentes, em que cada indivíduo ou empresa é pequeno o suficiente a ponto de não conseguir deslocar os preços de seu equilíbrio. “Pechir Gomes, Frederico; Ratton Brandi, Vinicius. Juros: O que você precisa saber a respeito”.

Partindo dessa teoria de valor, a Teoria Clássica da Taxa de Juros se desenvolveu a partir da ideia central de que ela surge como um preço de equilíbrio entre a demanda por recursos financeiros para investir e a oferta desses recursos para os diversos prazos e instrumentos de renda fixa.

Depois que entendemos o Mercado e como funciona a taxa de juros, vamos entender como se dá o registro do preço dos ativos. Os fundos de investimentos, fundos de pensão, bancos e seguradoras precisam seguir critérios contábeis para efetuar o registro dos ativos valorizados, obedecendo a legislação vigente.

Existem duas formas de precificar um ativo e são elas: marcação na curva e marcação a mercado.

Marcação na curva significa que o preço de um ativo será atualizado pela taxa por qual foi adquirido. A vantagem de ter os ativos precificados na curva é anular a volatilidade do mercado. Porém, o grande risco está na surpresa que o mercado pode trazer no momento de necessidade de se desfazer deles.

Na realidade, os preços dos ativos mudam o tempo todo em função das forças atuantes no mercado financeiro: a força compradora, definida pelos investidores que querem comprar, e a força vendedora, definida por aqueles que querem vender. Se houver mais investidores querendo comprar do que vender, o preço tende a subir. Da mesma maneira, se houver mais ofertas de venda do que de compra, o preço tende a cair. Essa é a lógica simples da lei da oferta e da procura, mas deve-se considerar não somente a quantidade de oferta e de procura, mas também o quanto se está disposto a comprar ou vender, ao ponto de aceitar o preço.

Assim, a marcação a mercado (MtM) traz a realidade de preços em cada dia, isto é, quanto cada ativo vale no mercado, caso fosse colocado à venda.

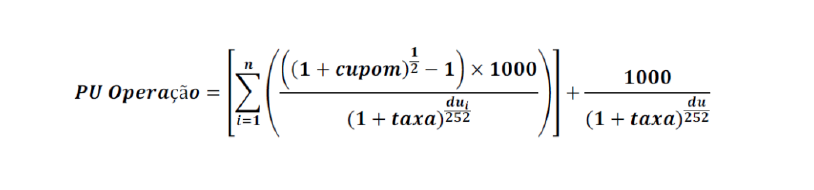

O exemplo a seguir indica o cálculo de um papel pré-fixado com preço de emissão é de R$ 1.000,00 e o preço negociado será impactado pelo ágio ou deságio, de acordo com a taxa de juros praticada no mercado.

Assim, o preço de aquisição será a somatória dos fluxos de caixa, trazidos a valor presente pela taxa negociada:

Com os preços dos ativos marcados a mercado, todos os cotistas de um fundo possuem a mesma rentabilidade, independentemente do dia que fez seu aporte ou do dia que fez o resgate. Assim, podemos dizer que a marcação a mercado distribui os lucros ou prejuízos de forma equivalente para todos os cotistas.

A marcação a mercado pode assustar o investidor, principalmente quando os preços oscilarem demais. O preço de um título marcado a mercado irá mostrar o quão volátil ele pode ser.

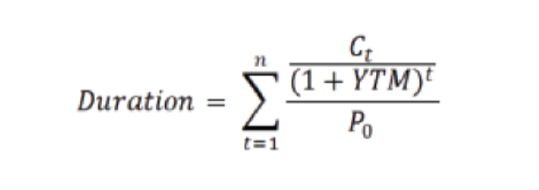

Finalizamos o tema de Renda Fixa explicando o conceito de Duration, que é de extrema importância como um indicador de sensibilidade associada à taxa de juros.

Quanto maior for seu resultado, maior a sensibilidade do título em relação às variações das taxas de juros. Diante de uma maior aversão a risco ou a perdas, melhor seria um título com duration menor.

• Duration de Macaulay: é o prazo médio dos valores presentes dos fluxos de caixa

do papel, ponderados pelo prazo de cada um desses fluxos de caixa.

Renda Variável

O mercado de renda variável é aquele onde o valor futuro do principal investido e o rendimento dos ativos não podem ser determinados, não existe qualquer garantia ou previsibilidade de ganhos (ou perdas), pois os valores variam a todo o momento. Assim, o lucro ou prejuízo é determinado pelas oscilações dos preços negociados.

Nós vimos que na Renda Fixa, os produtos possuem uma rentabilidade definida na aquisição. Se você negocia esse ativo de renda fixa no mercado secundário, corre o risco de perda, mas se aguardar o seu vencimento, receberá o rendimento contratado. Essa não é a realidade da renda variável, onde não há definição de retorno e nenhum tipo de previsibilidade.

O que são ações e bolsa de valores?

O capital das sociedades anônimas é dividido em ações, com ou sem valor nominal. Desta forma, a ação representa a menor fração do capital social de uma empresa. Atualmente, as ações são emitidas sem valor nominal e de maneira escritural.

O mercado de ações, assim como as Sociedades Anônimas (S.As.) são normatizados pela CVM (Comissão de Valores Mobiliários). Quando uma sociedade anônima emite e distribui publicamente ações ou outros valores mobiliários, ela se torna uma companhia aberta e precisa atender maiores exigências relativas à disponibilidade de informações e procedimentos societários.

As ações são nominativas (não existem ações ao portador) e negociáveis nas Bolsas de Valores. Quando um investidor compra uma ação, ele se torna acionista, isto é, um sócio da empresa, podendo lucrar com sua valorização e com o pagamento de dividendos e juros sobre capital.

A valorização das ações se dá em função de uma série de fatores, entre eles o crescimento da empresa e do setor em que atua, projeções de fluxo de caixa são descontados por taxas que procuram refletir o risco inerente daquele papel. Também é importante e cada vez mais tem sido discutidos os aspectos ESG (sigla para Environmental, Social and Corporate governance).

Todos os aspectos acima são levados em consideração para definir um valor potencial para uma determinada empresa, contudo o preço de compra e venda dos papéis, são definidos pela oferta e demanda do mercado organizado para esse tipo de operação: a bolsa de valores.

Uma das principais funções da bolsa de valores é promover liquidez no mercado, transparência e segurança nas negociações. Sua importância vai muito além de um simples lugar de negociações.

A B3 é a responsável pela bolsa de valores no Brasil e incorpora também a bolsa de mercadorias e futuros e a Cetip, instituição de custódia de títulos públicos e privados.

Conforme o site da B3, suas principais funções são: criação e administração de sistemas de negociação, compensação, liquidação, depósito e registro para todas as principais classes de ativos, desde ações e títulos de renda fixa corporativa até derivativos de moedas, operações estruturadas e taxas de juro e de commodities; também opera como contraparte central garantidora para a maior parte das operações realizadas em seus mercados e oferta serviços de central depositária e de central de registro.

Análise Técnica e Análise Fundamentalista

Existem algumas metodologias para analisar um investimento. Quando alguém começa a operar na bolsa de valores, vai se deparar com duas metodologias muito utilizadas: análise técnica e análise fundamentalista. Mas o que elas significam?

A Análise Técnica (também chamada de análise gráfica) estuda o comportamento histórico dos preços e do volume de negociações, com a finalidade de efetuar projeções, encontrar uma tendência para o comportamento dos preços num futuro de curto prazo e operar baseado nelas. Através dessa análise, o trader busca encontrar o timing certo para compra e para venda de um ativo.

No mercado financeiro, o que temos são sempre probabilidades, nunca certezas; temos momentos de maiores convicções ou de maiores incertezas, mas serão sempre probabilidades.

A análise técnica é baseada nos estudos desenvolvidos por Charles Henry Dow e Edward D. Jones , que iniciaram, publicando semanalmente suas análises sobre o mercado financeiro no The Wall Street Journal, no final do século XIX. A teoria de Dow afirma que os preços praticados no mercado já consideram tudo, como resultados dos balanços das empresas, fatos importantes políticos e econômicos e são resultado das forças compradoras e vendedoras.

O gráfico de ações nada mais é do que a representação da evolução dos preços

em relação ao tempo, resultantes das forças do mercado. Como exemplo, apresentamos o candlestick

Já a Análise Fundamentalista é elaborada com base em fundamentos, isto é, no desempenho econômico e financeiro da empresa, comparando empresas do mesmo setor e de setores diferentes, análises conjunturais, considerando variáveis internas e externas que exerçam influência sobre ela. É uma análise de investimento a longo prazo, com menor risco se comparado à análise técnica

Para análise fundamentalista, são considerados aspectos quantitativos e qualitativos. Entre os aspectos quantitativos, temos fatores macroeconômicos, como taxa de juros, inflação, nível de emprego, atividade, e microeconômicos, como:

• Gestão da empresa;

• Caixa e endividamento;

• Custo de insumos e bens de produção, para determinar a margem de lucro;

• Análise da competitividade.

Toda a análise tem a finalidade de não só projetar um preço considerado justo para a ação e perspectivas para o futuro, mas também determinar o valor que a empresa tem. Com esta análise, é possível averiguar se o preço da ação está baixo ou alto, em relação ao valor da empresa.

Segundo Benjamin Graham, pioneiro na utilização de análise fundamentalista, o preço de uma ação deve representar a expectativa de lucros futuros, considerando o seu fluxo de caixa em determinado período.

Um dos maiores estudiosos da análise fundamentalista de ações, Warren Buffett, costumava dizer que “valor é o que se leva, preço é o que se paga”.

Fundo de ações

Os fundos de investimentos em ações (FIAs) são carteiras compostas por ativos de renda variável. São uma forma de investir na bolsa de valores, sem adquirir diretamente ações de uma empresa.

Para se investir em ações, é ideal sempre análise aprofundada. Consequentemente, é preciso ter tempo, conhecimento técnico e disciplina, para aumentar a possibilidade de sucesso. O fundo de ações pode ser uma alternativa interessante, pois o investidor contratará um gestor profissional para fazer toda essa análise.

E aí, o que achou do conteúdo? Esperamos que tenha ajudado a relembrar os temas e aprendido novos conceitos! Na próxima semana, falaremos sobre Benchmark, mostrando que a rentabilidade dos investimentos sempre pode ser avaliada contra algum referencial, indo além do conceito puramente nominal. Até lá!